ИФНС по Иркутской области

Информационное сообщение

- Получи ИНН ЗА 1 ДЕНЬ

- Единый налоговый счет (ЕНС)

- Уведомления об исчисленных суммах. Что нужно знать?

- Взыскание задолженности с физических лиц

- ВНИМАНИЮ НАЛОГОПЛАТЕЛЬЩИКОВ!

- Возникают вопросы по применению ЕНС – позвони в инспекцию

- "ВСЁ О ЕНС"

- Порядок распределения денежных средств единого налогового платежа

- Направляя требование, налоговая служба предупреждает о необходимости уплаты задолженности

- Цифровая экосистема ФНС России

- Уведомления об исчисленных суммах. Что нужно знать?

Налоговый вычет: новые сроки возврата

С 2023 года налогоплательщик вправе распорядиться суммой денежных средств, формирующих положительное сальдо единого налогового счета (ЕНС), путем возврата этой суммы на его счет в банке. Для этого ему нужно представить заявление, форма которого утверждена Приказом ФНС России от 30.11.2022 №ЕД-7-8/1133@. Положительное сальдо может образоваться, в том числе при предоставлении гражданину социальных и имущественного (в связи с покупкой жилья) налоговых вычетов.

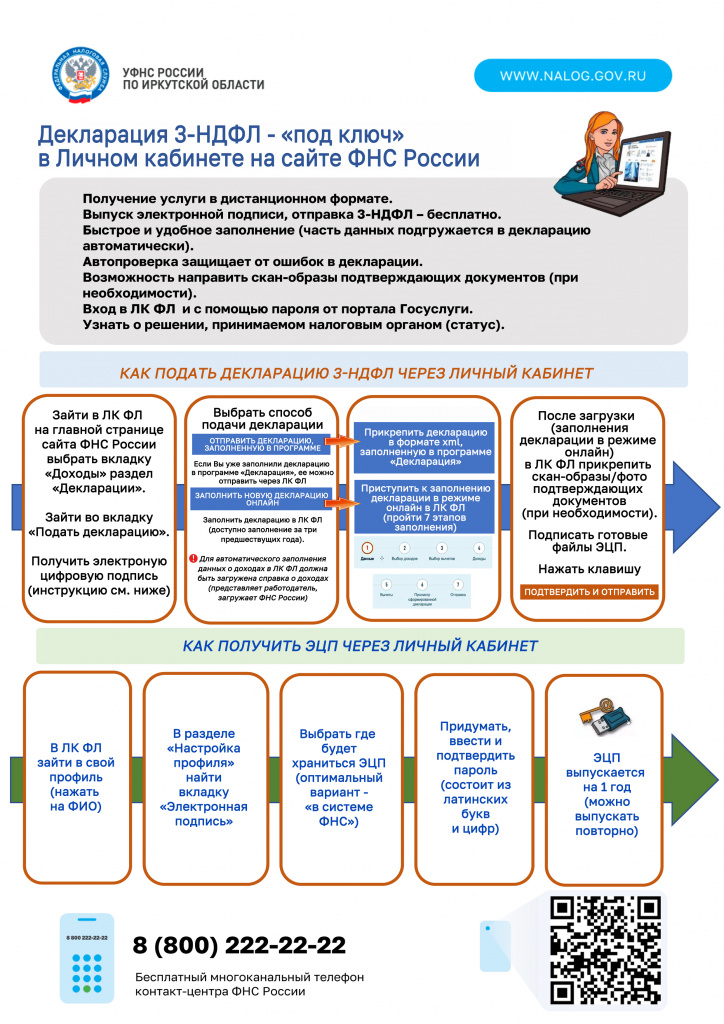

Подать декларацию по форме 3-НДФЛ исключительно с целью получения налоговых вычетов и возврата налога на доходы можно в любое время в течение трех лет по окончании года, по доходам за который налогоплательщик намерен получить вычет. При этом рекомендуется заполнять заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо ЕНС, в составе декларации (приложение к разделу 1 декларации).

Когда заявление на возврат представлено в составе декларации, то налоговый орган не позднее следующего дня после завершения камеральной проверки (если в ходе ее не выявлено нарушений) направляет в территориальный орган Федерального казначейства поручение о возврате суммы денежных средств. Если камеральной налоговой проверкой выявлены нарушения, то такое поручение направят не позднее следующего дня после вступления в силу решения налогового органа по ее результатам.

Если же налогоплательщик не заполнил заявление с реквизитами на возврат в составе декларации, то он сможет подать его отдельно только после завершения камеральной налоговой проверки. Для этого ему придется самостоятельно отслеживать ее статус. В этом случае поручение о возврате НДФЛ в органы казначейства направят не позднее дня, следующего за получением заявления от налогоплательщика.

Обращаем внимание, что если в заявлении на возврат налога будет указан банковский счет, информация о котором отсутствует в налоговом органе, то срок возврата может увеличиться на время, которое понадобится инспекции для получения информации от банка (до 3 рабочих дней с момента запроса).

Сведения о полученных доходах налогоплательщику предоставят в режиме онлайн

Физические лица могут получать актуальную информацию о доходах, удержанных и перечисленных суммах налога на доходы физических лиц за истекшие налоговые периоды в электронном виде через интерактивный сервис «Личный кабинет налогоплательщика». Сведения о начисленных (выплаченных) работодателем доходах за 2023 год, после поступления их от налоговых агентов, будут отражены в «Личных кабинетах» после 26 февраля 2024года.

На основании расчета 6-НДФЛ налоговая служба разместит сведения о выплаченных суммах и уплаченном налоге в «Личном кабинете» каждого налогоплательщика, получившего в прошлом году доходы. После чего при заполнении налогоплательщиком декларации по форме 3-НДФЛ, которую он должен подать при получении дополнительных (не учтенных работодателем) доходов, а также при заявлении права на налоговые вычеты, эти сведения будут подгружаться автоматически.

Ранее полученные доходы отражались в справке 2-НДФЛ, теперь сведения о них включены в состав расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ. Данный расчет работодатель обязан представлять в налоговый орган не позднее 25 февраля. В 2024 году эта дата выпадает на выходной день. При этом справка о доходах и удержаниях из них, по-прежнему, может быть выдана налоговым агентом по требованию работника.

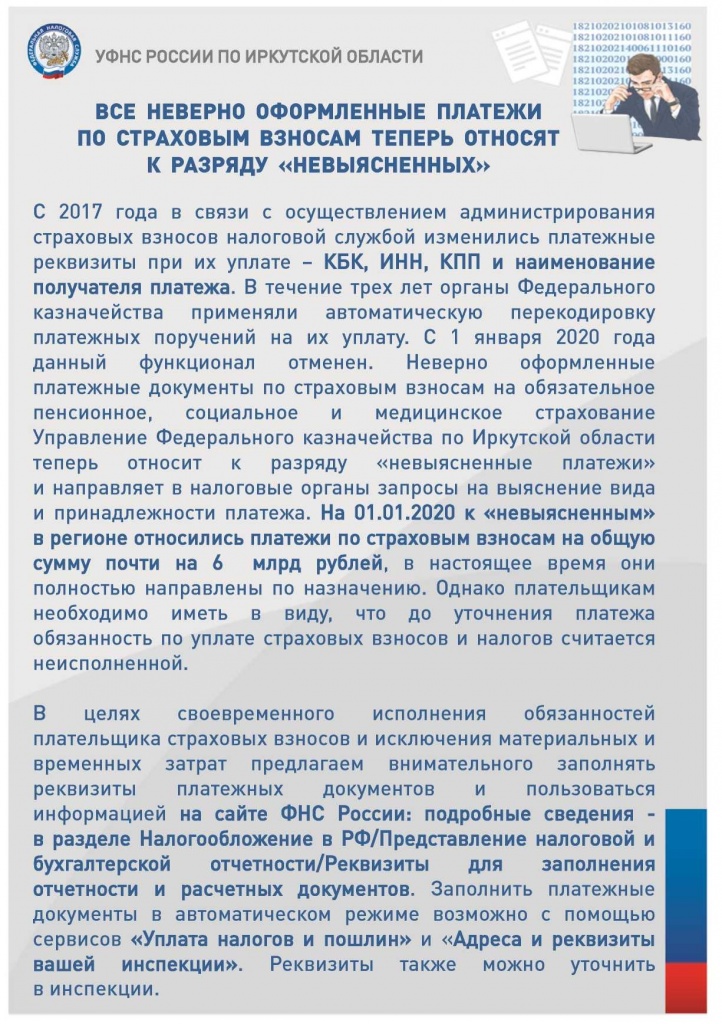

Порядок распределения денежных средств единого налогового платежа

В связи с введением института единого налогового счета изменился порядок учета налоговых обязательств и уплаты налогов (Федеральный закон от 14.07.2022 №263-ФЗ). Все налогоплательщики перешли на уплату единого налогового платежа (ЕНП), а для учета налоговых обязательств открыты единые налоговые счета.

Сумма денежных средств, поступивших в качестве ЕНП, распределяется налоговыми органами на едином налоговом счете в следующем порядке: сначала производится зачет недоимки по НДФЛ, затем начисления по НДФЛ с текущим сроком уплаты, затем начисления по страховым взносам с текущим сроком уплаты, затем недоимка по иным налогам, сборам начиная с задолженности с более раннего момента ее образования. Затем последовательно - иные налоги, сборы, пени, проценты, штрафы (п. 8 ст. 45 НК РФ, п.9 ст.78 НК РФ).

В случае если на момент распределения на ЕНП недостаточно сумм денежных средств для исполнения всех обязанностей по уплате налогов, авансовых платежей по налогам, сборов, страховых взносов с совпадающими сроками их уплаты, распределение производится пропорционально суммам таких обязанностей.

Информационное сообщение

отдела работы с налогоплательщиками

УФНС России по Иркутской области

В п. Усть-Ордынский состоялся семинар по вопросам уплаты имущественных налогов в условиях действия ЕНС

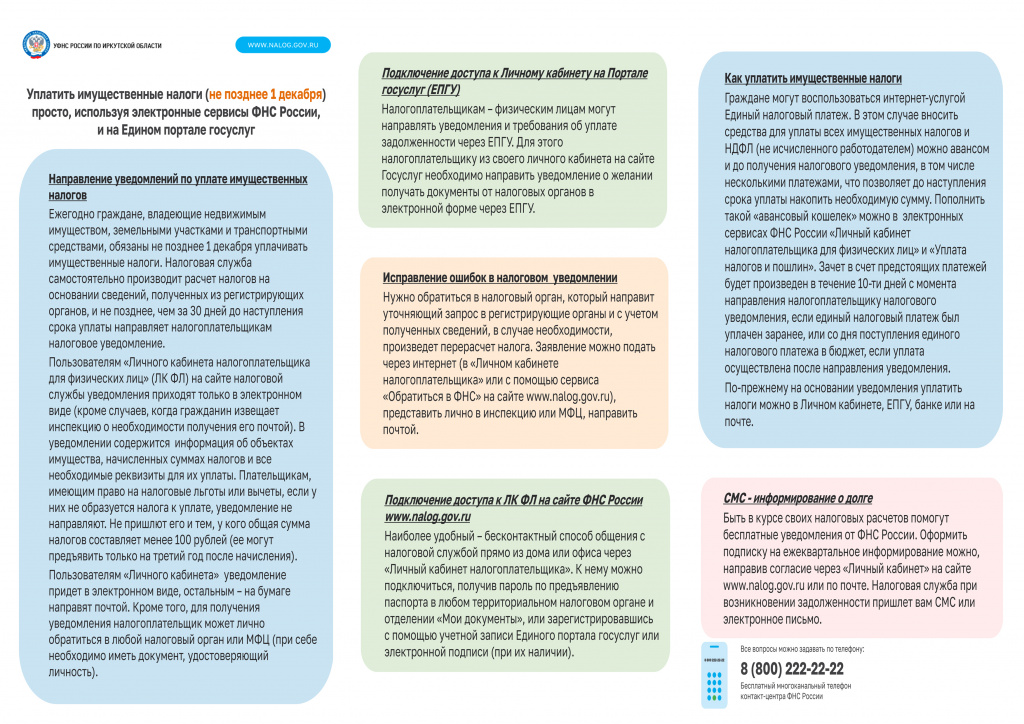

Межрайонная ИФНС России №16 провела в п. Усть-Ордынский семинар по вопросам уплаты имущественных налогов физических лиц в условиях действия ЕНС. Специалисты рассказали, что налоговые платежи физические лица могут осуществлять при получении уведомления или заранее, внося авансом любые суммы. Все налоги, указанные в уведомлении (налог на имущество, транспортный и земельный налоги и НДФЛ, если он включен в уведомление, то есть не был удержан ранее налоговым агентом), нужно уплатить не позднее 1 декабря. Комфортнее всего осуществлять уплату в «Личном кабинете налогоплательщика» или с помощью сервиса «Уплата налогов и пошлин» на сайте ФНС России.

С 1 января этого года у каждого налогоплательщика есть единый налоговый счет. При поступлении на него средств в первую очередь погашается задолженность (в случае ее наличия по любому налогу). Поэтому перед уплатой налоговая служба рекомендует проверять факт наличия или отсутствия задолженности в «Личных кабинетах» на сайте налоговой службы или Едином портале Государственных услуг.

Кроме того, теперь налогоплательщик может получать налоговые уведомления на Едином портале госуслуг. Для этого гражданин должен направить заявление о необходимости получения документов от налоговых органов в электронной форме.

Информационное сообщение

Со следующего года налогоплательщики должны формировать только уведомления об исчисленных суммах

Начиная с 1 января 2024 года налоговые органы прекращают прием платежных поручений, направляемых плательщиками в банк со статусом «02». Исключения составят платежные документы на основании распоряжений на перевод денежных средств с датой до 31.12.2023 включительно. Платежные поручения на перевод денежных средств в бюджет налогоплательщики, ранее не представлявшие уведомления об исчисленных суммах налогов (авансовых платежей по налогам, сборов, страховых взносов), могли использовать в течение календарного года с момента введения единого налогового счета.

Платежи, уплаченные в 2024 году, будут учитываться, как и прежде, в составе единого налогового платежа налогоплательщика. Уведомления представляются по форме, утвержденной приказом ФНС России от 02.11.2022 №ЕД-7-8/1047@.

Формировать и отправлять уведомление удобнее через учетную (бухгалтерскую) систему или «Личный кабинет налогоплательщика». При этом в случае отправки из «Личного кабинета индивидуального предпринимателя» предусмотрена возможность использования неквалифицированной электронной подписи.

При приме уведомлений, с целью соблюдения условий контрольных соотношений и сокращения ошибок налоговая служба автоматически проверяет правильное заполнение идентификаторов налогоплательщика, налогового периода, КБК, по которому предоставляется уведомление, соответствие КБК и ОКМО (для земельного налога организаций), дату представления уведомления после предоставления расчета.

Информационное сообщение

отдела работы с налогоплательщиками

УФНС России по Иркутской области

Жители отдаленных территорий Иркутской области познакомились с порядком уплаты имущественных налогов в условиях ЕНС

Межрайонная ИФНС России № 16 по Иркутской области провела семинары в п. Усть–Уда, п. Бохан и с. Оса, в рамках которых инспекторы рассказали об особенностях формирования сальдо Единого налогового счета (ЕНС), необходимости представления уведомлений об исчисленных суммах налогов и взносов, а также сроках уплаты имущественных налогов за 2022 год.

Налоговики акцентировали внимание, что транспортный, земельный налог и налог на имущество физических лиц граждане уплачивают на основании полученных уведомлений. Уплата имущественных налогов осуществляется в рамках единого налогового платежа. Исполнить свои обязательства перед бюджетом нужно не позднее 1 декабря. В случае наличия денежных средств на ЕНС сумма, указанная в налоговом уведомлении, резервируется. Таким образом, платеж, поступивший на ЕНС, или денежные средства, ранее находившиеся на счету, будут автоматически списаны в бюджет до наступления срока в счет уплаты имущественных налогов и НДФЛ.

Осуществить уплату имущественных налогов можно через отделение банка (в том числе через платежный терминал), через «Личный кабинет» на сайте ФНС России (при отсутствии или утере пароля можно воспользоваться паролем портала Госуслуг), с помощью сервиса «Уплата налогов и пошлин» (физические лица) по реквизитам или УИН (уникальному идентификационному номеру).

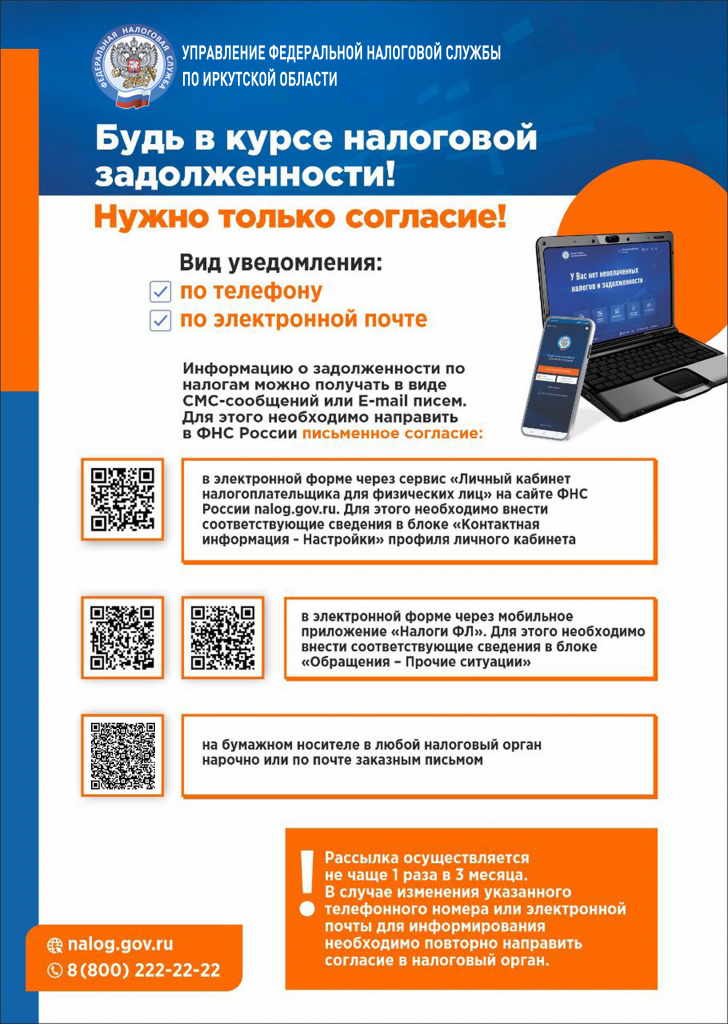

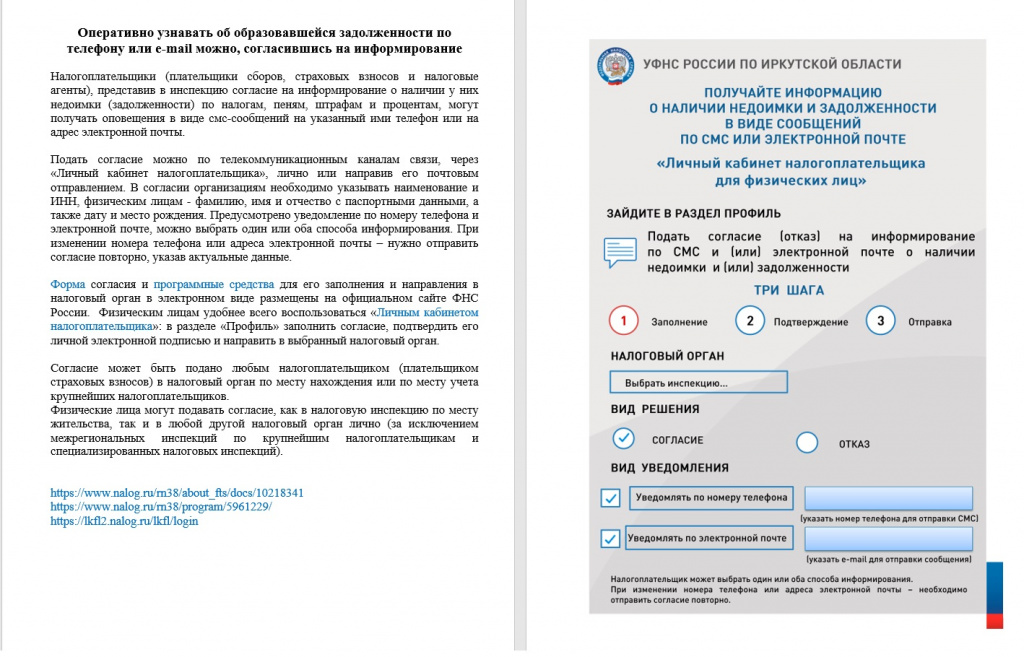

Специалисты ответили на все вопросы слушателей, вручили информационно-разъяснительные материалы и напомнили присутствующим о промостранице «ЕНС» на сайте ФНС России, с помощью которой можно разобраться во всех нюансах перехода на новый порядок учета обязательных платежей. Кроме того, участники мероприятий узнали, как оперативно получить информацию о наличии задолженности по налогам, пеням, штрафам и процентам с помощью смс-сообщения. Налогоплательщикам, предоставившим согласие на СМС-информирование, приходят оповещения на указанный в нем адрес электронной почты или телефон. Подать Согласие можно по ТКС, через «Личный кабинет», лично или направить его почтовым отправлением.

https://service.nalog.ru/payment/#fl

https://www.nalog.gov.ru/rn38/ens/

С 31 декабря заканчивается переходный период, связанный с введением единого налогового счета

ФНС России напоминает, что предоставление в банк платежного распоряжения со статусом «02» вместо уведомления об исчисленных налогах возможно только до 31 декабря 2023 года. Уведомление подается только в отношении платежей с авансовой системой расчетов, по которым декларация приходит позже, чем срок уплаты налога (имущественные налоги организации, страховые взносы, НДФЛ, УСНО, ЕСХН).

Достаточно одного уведомления по всем авансам, причем можно оформить одно уведомление сразу на несколько периодов. Формировать и отправлять уведомление удобнее через учетную (бухгалтерскую) систему или Личный кабинет налогоплательщика. При этом в случае отправки из Личного кабинета индивидуального предпринимателя предусмотрена возможность использования неквалифицированной электронной подписи.

Подробнее ознакомиться с порядком, сроками представления уведомления, примерами его заполнения и другой полезной информацией можно на официальном сайте ФНС России www.nalog.gov.ru

Взыскание задолженности с физических лиц

В связи с изменением НК РФ и введением института единого налогового счета изменился порядок взыскания задолженности налогоплательщиков, в том числе и с физических лиц. В 2023 году согласно ст.69 НК РФ на отрицательное сальдо ЕНС по всем категориям налогоплательщиков (физическим и юридическим лицам, индивидуальным предпринимателям) налоговая служба выставляет требования на уплату задолженности. Физическим лицам его направят одновременно с уведомлением на уплату имущественных налогов.

При неисполнении налогоплательщиком в установленный срок обязанности по уплате налогов (сборов, страховых взносов, пеней, штрафов) налоговый орган формирует решение о взыскании задолженности. Физическому лицу копия решения о взыскании направляется в течение шести дней со дня принятия такого решения через «Личный кабинет налогоплательщика», при его отсутствии - по почте заказным письмом.

Решение о взыскании принимается на сумму актуального отрицательного сальдо на дату формирования такого решения (п. 3 ст.46 НК РФ). Следует иметь в виду, что сумма задолженности для взыскания за счет денежных средств налогоплательщика может отличаться от суммы задолженности, указанной в требовании. Это связано с тем, что за период от даты формирования требования на уплату задолженности и до даты формирования решения о взыскании могут быть отражены операции начисления, уменьшения, уплаты налога, пеней, штрафов.

Поручения банку, в котором открыты счета налогоплательщика – физического лица, на списание и перечисление суммы задолженности в бюджетную систему Российской Федерации будут направлены после получения налоговым органом судебного приказа (п. 3 ст.48 НК РФ).

|

Предостережение - действенный метод профилактики нарушений законодательства о применении ККТ Приоритетным направлением работы налоговой службы является профилактика правонарушений и побуждение налогоплательщиков к добросовестному ведению финансово-хозяйственной деятельности. При этом за нарушения законодательства о применении контрольно-кассовой техники (ККТ) предусмотрена ответственность в виде предупреждения, штрафных санкций, приостановки деятельности по ведению бизнеса. В 2023 году МИ ФНС России № 16 по Иркутской области объявила представителям бизнеса 98 предостережений о недопустимости нарушений обязательных требований законодательства о применении ККТ. При этом в отношении налогоплательщиков, которые продолжают нарушать действующее законодательство и скрывать выручку, проведена 21 контрольная закупка. По их результатам возбуждены дела об административных правонарушениях, материалы контрольных мероприятий направлены в органы прокуратуры.

В настоящее время налоговые органы имеют возможность оценивать деятельность налогоплательщика удаленно - в режиме реального времени на основании данных о сформированных чеках, полученных через оператора фискальных данных. Они осуществляют мониторинг выручки налогоплательщиков для оперативного выявления ее резкого снижения по сравнению с предыдущими периодами, отражения нулевой или нереально низкой для бизнеса, а также фактов несистематической фиксации расчетов, регистрации ККТ по адресу, не совпадающему с адресом места деятельности. Специалисты налоговой службы также проводят инвентаризацию рынков с целью получения информации о фактическом присутствии на них хозяйствующих субъектов, выявления случаев отсутствия фиксации выручки, регистрации, как субъекта бизнеса, так и ККТ. Широкое развитие получила система профилактических мероприятий: информирование по вопросам соблюдения обязательных требований путем размещения информационных материалов в СМИ и распространения их в печатном виде, а также индивидуального консультирования представителей бизнеса. По результатам наблюдений и выездных обследований в случае выявления признаков нарушения обязательных требований налоговый орган первоначально объявляет предостережение об их недопустимости. Только после этого могут проводиться внеплановые контрольные мероприятия в случаях, когда после истечения срока, установленного налоговым органом для устранения признаков выявленных нарушений, налогоплательщик не принимает мер по их устранению. Одновременно налоговые органы проводят разъяснительную работу среди покупателей о необходимости получения кассовых чеков - как гарантии прав потребителей, в том числе, например, на возврат денежных средств в случае приобретения некачественных товаров или услуг. Использование технологии онлайн-касс позволяет покупателям через мобильное приложение «Проверка чека» ФНС России осуществлять моментальную проверку корректности выданного кассового чека и обращаться с жалобами в ФНС России. О случаях нарушения законодательства о применении контрольно-кассовой техники потребитель может сообщать в МИ ФНС России №16 по Иркутской области по телефонам: +7 (3952) 26-07-80, 26-07-18, 26-07-18. |

|

При отрицательном сальдо ранее зачтенная сумма в счет будущей обязанности по конкретному налогу возвращается на ЕНС

На вебинаре по вопросам применения единого налогового счета (ЕНС) налогоплательщики интересовались: будет ли автоматически проводиться зачет при наличии зачтенной в счет исполнения предстоящих обязанностей суммы по одному налогу и недоимки по-другому. Специалисты МИ ФНС России №16 по Иркутской области пояснили, что при возникновении отрицательного сальдо, ранее зачтенная в счет исполнения предстоящих обязанностей сумма по конкретному налогу возвращается на ЕНС. После этого происходит зачет возвращенной суммы в счет погашения возникшей задолженности (Федеральный закон от 14.07.2022 №263-ФЗ)

Особое внимание уделено порядку заполнения платежных документов при перечислении платежей с учетом новых реквизитов. Поясняя возможность в 2023 году представлять вместо уведомлений платежные поручения, спикеры указали на важность проставления в нем статуса налогоплательщика «02», а также на оптимальный вариант заполнения платежных документов на сайте ФНС России и возможность уплаты страховых взносов индивидуальными предпринимателями с использованием сервиса «Уплата налогов и пошлин».

Также налогоплательщики получили разъяснения: согласно п. 10 ст. 32 НК РФ данные в Справке об исполнении обязанности по уплате налогов отражаются на дату ее формирования. Справка выдается налоговым органом в течение десяти рабочих дней. В заключение налоговые инспекторы ответили на вопросы налогоплательщиков, поступившие в ходе вебинара.

https://www.nalog.gov.ru/rn38/ens/ http://publication.pravo.gov.ru/Document/View/0001202207140062 https://service.nalog.ru/payment/ http://nalog.garant.ru/fns/nk/b3975f01ce8b0eb0c9b11526d9b4c7bf/ https://www.nalog.gov.ru/rn38/about_fts/docs/13120387/ |

| Уведомление об исчисленных суммах налогов содержит всего 5 реквизитов

Межрайонная ИФНС России № 16 по Иркутской области провела для представителей малого бизнеса семинар на тему «Введение института Единого налогового счета». Специалисты налоговой службы рассказали о нововведениях в налоговом законодательстве, связанных с внедрением ЕНС. Особое внимание инспекторы уделили порядку заполнения и представления уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. Теперь не позднее 25-го числа месяца, в котором наступает срок отчетности, нужно сдать декларации, а при уплате авансовых платежей - подать уведомление. Оно может быть одно для всех исчисленных сумм (включая платежи обособленных подразделений). Документ содержит всего 5 реквизитов (КПП, КБК, ОКТМО, отчетный период и сумму). При этом для каждого налога, сбора, страхового взноса реквизиты заполняются по отдельности. При необходимости можно добавлять дополнительные листы. Полный перечень налогов с указанием актуальных КБК доступен на промостранице ЕНС на сайте ФНС России. Спикеры также разъяснили, что делать, если в уведомлении допущена ошибка. В таком случае необходимо направить новое уведомление с верными реквизитами только в отношении обязанности, по которой допущена ошибка. Например, если неверно указана сумма обязанности, то представляется уведомление с теми же реквизитами с верной суммой. Если неверно указаны иные реквизиты, то в уведомлении по ранее указанным реквизитам обязанности представляется сумма «0» и новая обязанность с верными реквизитами. В завершение сотрудники инспекции ответили на вопросы о новом порядке ведения учета налоговых обязательств и уплаты налогов посредством ЕНП и рекомендовали пользоваться промостраницей, где можно получить полную информацию и воспользоваться Чат-ботом «Помощник по ЕНС», помогающим разобраться с жизненными ситуациями. https://www.nalog.gov.ru/rn38/ens/ |

|

Информационное сообщение

УФНС России по Иркутской области

17.03.2023 Уплатить фиксированные страховые взносы без заявлений или авансовые платежи без уведомлений можно через сервис «Уплата налогов и пошлин» В сервисе «Уплата налогов и пошлин» появились новые жизненные ситуации: «Уплата фиксированных страховых взносов» и «Уплата авансов вместо подачи уведомления». После обновления сервиса можно безошибочно уплатить фиксированные страховые взносы досрочно для уменьшения налога по УСН или ПСН, начиная с 1 квартала 2023 года. Сервис сам заполнит нужные платежные реквизиты. Такой вид уплаты исключит необходимость подавать заявление по ст.78 НК РФ о направлении суммы единого налогового платежа в счет будущих платежей. Важно, чтобы к моменту наступления срока уплаты страховых взносов сальдо ЕНС было положительным. Также с помощью обновленного сервиса можно внести очередной авансовый платеж, не сдавая уведомление о его начислении. Это предусмотренная законодательством возможность заплатить в 2023 году аванс «как раньше», не заполняя и не направляя больше никаких документов в налоговые органы. Сервис и автоматизированная система ФНС примут платеж, на его основе сформируют начисления и направят суммы в нужный бюджет. |

| При оформлении платежных документов необходимо правильно указать статус налогоплательщика

При оформлении платежного документа для осуществления единого налогового платежа в поле 101 как организации, так и индивидуальному предпринимателю (физическому лицу) необходимо указать статус налогоплательщика «01». Указывать КПП в поле 102 необходимо только иностранным организациям с несколькими филиалами. В остальных случаях нужно указывать ноль. По желанию вместо нуля можно указать КПП плательщика (головной организации). В поле 104 отражается КБК единого налогового платежа (20 цифр) - 1820106120010000510. В поле «ОКТМО» платежного поручения необходимо указать ноль («0»). В 2023 году вместо уведомления можно оформить платежное поручение – распоряжение. Тогда в поле 101 как организации, так и индивидуальному предпринимателю необходимо указать статус «02». При оформлении платежного документа по налогам, не входящим в состав ЕНС, в поле 101 – как организации, так и индивидуальному предпринимателю (физическому лицу) необходимо также указывать статус «01». Об этом рассказали специалисты МИ ИФНС России № 16 по Иркутской области. Налогоплательщикам пояснили, что с 1 января 2023 года основная часть налогов уплачивается единым налоговым платежом. Плюсы подобного порядка уплаты, в первую очередь, в едином сроке уплаты для всех налогов – 28 число месяца, следующего за отчетным периодом. Исключение составляет НДФЛ за работников: срок уплаты налога за период с 23-го числа прошлого месяца по 22-е число текущего месяца – 28-е число текущего месяца, за период с 1 января по 22 января – срок уплаты 28 января; за период с 23 декабря по 31 декабря – срок уплаты последний рабочий день года. Теперь вместо нескольких платежных документов можно оформить одну платежку на общую сумму, подлежащую уплате. Соответственно сократилось количество заполняемых в платежке реквизитов (ИНН плательщика, наименование плательщика, сумма). Ответы на возникающие вопросы можно найти на промостранице «ЕНС» на сайте ФНС России. Справки по телефону справочной службы: 8-800-222-22-22. https://www.nalog.gov.ru/rn38/ens/ |

|

Представителям крестьянско-фермерских хозяйств подробно рассказали о процедуре применения ЕНС По просьбе представителей крестьянско-фермерских хозяйств МИ ФНС России №16 по Иркутской области провела семинар «Применение ЕНС в 2023 году». Специалисты налоговой службы рассказали о нововведениях в налоговом законодательстве, в том числе в связи с уплатой налогов и взносов на единый налоговый счет.

Слушателям на семинаре пояснили процедуру предоставления отчетности, уделив особое внимание порядку представления уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. Теперь не позднее 25-го числа месяца, в котором наступает срок отчетности, нужно сдать декларации, а при уплате авансовых платежей - подать уведомление: оно может быть одно обо всех исчисленных суммах (включая все обособленные подразделения). Уведомление содержит всего 5 реквизитов (КПП, КБК, ОКТМО, отчетный период и сумму). Один из вопросов, рассмотренных на семинаре: как подать повторное уведомление для исправления обнаруженных самим налогоплательщиком ошибок, допущенных при заполнении уведомления. На сайте ФНС России в «Личном кабинете индивидуального предпринимателя» и программном комплексе «Налогоплательщик ЮЛ» процесс формирования уведомления автоматизирован (из перечня необходимо лишь выбрать обязательства, по которым вносится аванс, сумму и указать отчетный период). Данный документ надо подписать квалифицированной электронной подписью и отправить в инспекцию. Ответы на возникающие вопросы налогоплательщики могут найти на промо-странице «ЕНС» на сайте www.nalog.gov.ru. Справки по тел.: 8-800-222-22-22 (звонок бесплатный). |

|

Отчетность при использовании ЕНС – декларации и уведомления о рассчитанных авансовых платежах С 2023 года налогоплательщики, используя Единый налоговый счет (ЕНС), перечисляют все налоговые платежи в Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом). В связи с введением ЕНС, установлен и единый срок предоставления отчетности в налоговый орган по месту постановки налогоплательщика на учет и нахождения имущества. Не позднее 25-го числа месяца, в котором наступает срок отчетности, нужно сдать декларации, а при уплате авансовых платежей - подать уведомление: оно может быть одно обо всех исчисленных суммах (включая все обособленные подразделения). Уведомление содержит всего 5 реквизитов (КПП, КБК, ОКТМО, отчетный период и сумму). В «Личном кабинете налогоплательщика» процесс формирования уведомления автоматизирован (из перечня необходимо лишь выбрать обязательства, по которым вносится аванс, сумму и указать отчетный период). Данный документ надо подписать КЭП и отправить в инспекцию. |

|

Единый налоговый счет: один платеж – один документ Все налогоплательщики Российской Федерации независимо от места постановки на учет или места нахождения объекта налогообложения с 1 января 2023 года уплачивают налоги, сборы и страховые взносы Единым налоговым платежом (ЕНП) на Единый налоговый счет в Управление Федерального казначейства по Тульской области (Межрегиональную инспекцию Федеральной налоговой службы по управлению долгом). Уплата осуществляется не позднее 28-го числа ежемесячно один раз по всем платежам со сроком уплаты. Процесс подготовки платежного документа прост и автоматизирован. Юридические и физические лица, индивидуальные предприниматели могут заполнить его через «Личный кабинет налогоплательщика» или учетную (бухгалтерскую) систему: в этом случае необходимо указать только сумму платежа. При оформлении платежа в сервисе «Уплата налогов и пошлин» на сайте ФНС России - ИНН/КПП плательщика и сумму платежа. При самостоятельной подготовке платежного документа по уплате государственной пошлины, налога на профессиональный доход, сборов за пользование объектами животного мира и объектами водных биологических ресурсов, утилизационного сбора, страховых взносов за периоды до 01.01.2017 необходимо уточнять реквизиты на сайте ФНС России. Очередность зачисления платежей: из переведенных плательщиком средств в первую очередь погашается задолженность, начиная с более ранней даты возникновения. Затем зачисляют налоговые начисления с текущим сроком уплаты: непосредственно налоги, сборы и взносы. Если перечисленных средств будет недостаточно, то ЕНП распределится пропорционально суммам обязательств. В последнюю очередь осуществляется зачет пени и штрафов. |

|

Для скорейшего получения вычета по НДФЛ подавайте заявление на возврат в составе декларации В связи с введением с 01.01.2023 Единого налогового счета (ЕНС), на который перечисляются все уплаченные налогоплательщиком налоги, изменились и правила оформления возврата денежных средств НДФЛ в связи с предоставлением гражданину социального или имущественного (в связи с приобретением жилья) налогового вычета. В общем порядке в течение трех рабочих дней после завершения камеральной налоговой проверки возврат осуществляется, только если соответствующее заявление подано в составе налоговой декларации по форме 3-НДФЛ (приложение к Разделу 1 «Заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета»). Если приложение к Разделу 1 в декларации не заполнено, то подать заявление можно будет только после завершения комплекса мероприятий (камеральной проверки) по данной декларации. Для этого нужно отслеживать ее статус. Заявление подается по форме по КНД 1112542 (приложение №1 к Приказу ФНС России от 30.11.2022 №ЕД-7-8/1133). Также задержка может произойти, если в налоговом органе отсутствует информация о банковском счете, указанном в заявлении налогоплательщика. Срок возврата может увеличиться на период получения налоговым органом данной информации от банка – по запросу ее представят в течение трех дней. Поэтому при заполнении заявления предлагаем проверять в «Личном кабинете налогоплательщика» наличие у налоговой службы сведений об указываемом вами счете. Нужно также учитывать, что имеющаяся у налогоплательщика задолженность, в том числе по другим налогам, уменьшает сумму возврата. То есть, если положительное сальдо ЕНС будет меньше суммы вычета, заявленного к возврату, то налоговый орган осуществит возврат частично (в пределах положительного сальдо). |

Межрайонная ИФНС России №16 по Иркутской области

ИНФОРМИРУЕТ

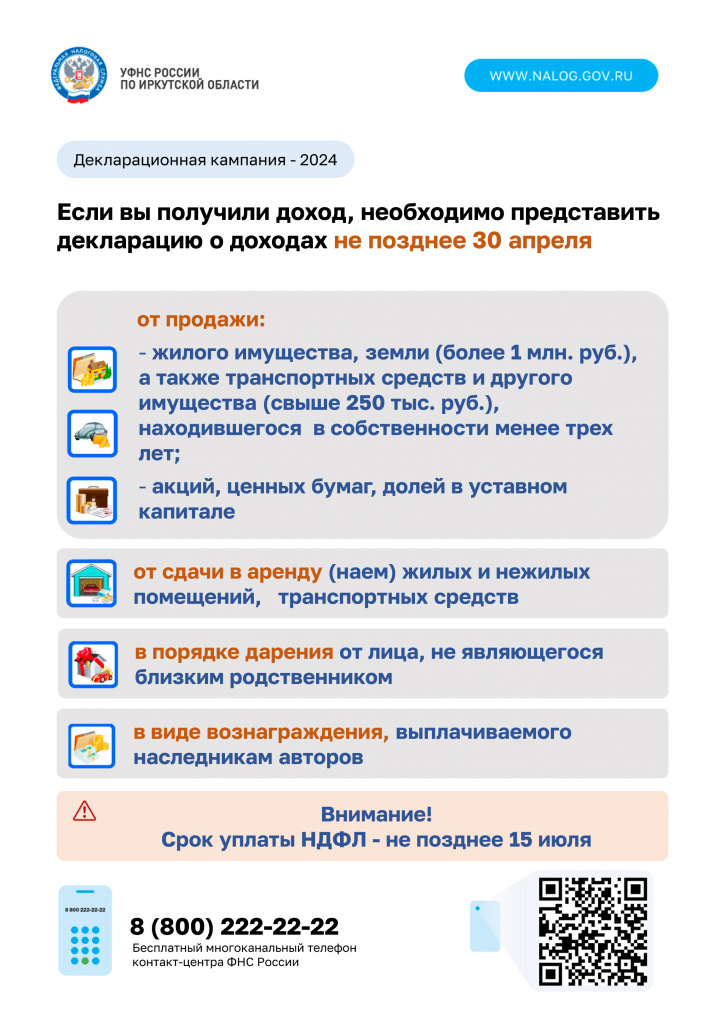

ДЕКЛАРАЦИОННАЯ КАМПАНИЯ - 2023

Представить декларацию о доходах, полученных в 2022 году, необходимо не позднее 2 мая 2023 года. Подать ее можно по месту своего учета (регистрации) или в МФЦ. Сделать это можно и онлайн - в Личном кабинете налогоплательщика для физических лиц или через программу сайта ФНС России в разделе "Декларация". Для этого следует заполнить форму 3-НДФЛ, утвержденную приказом от 29.09.2022 N ЕД-7-11/880@.

Отчитаться о доходах необходимо, в случаях: если в 2022 году налогоплательщик, к примеру, продал недвижимость, которая была в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, выиграл небольшую сумму в лотерею, сдавал имущество в аренду или получал доход от зарубежных источников.

Отчитаться о своих доходах также должны индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица.

Оплатить НДФЛ, исчисленный в декларации, необходимо до 17 июля 2023 года.

Если налоговый агент не удержал НДФЛ с полученного налогоплательщиком дохода, то последний должен задекларировать его и уплатить налог самостоятельно. Сделать так следует только в случае, если налоговый агент не сообщил в налоговый орган о невозможности удержать налог и о сумме неудержанного НДФЛ. Если агент указанную обязанность исполнил, ведомство направит вам налоговое уведомление, на основании которого необходимо уплатить НДФЛ не позднее 1 декабря 2023 года.

Нарушение сроков подачи декларации и уплаты НДФЛ может повлечь привлечение к ответственности в виде штрафа, начисление пени, взыскание задолженности по налогу (недоимки), пеней и штрафа через суд.

Напоминаем, что предельный срок подачи декларации 2 мая 2023 года не распространяется на получение налоговых вычетов. В этом случае направить декларацию можно в любое время в течение года.

ВНИМАНИЮ

НАЛОГОПЛАТЕЛЬЩИКОВ-ФИЗИЧЕСКИХ ЛИЦ!

Межрайонная ИФНС России № 16 по Иркутской области информирует:

В соответствии с Приказом ФНС России от 23.12.2022 № ЕД-7-14/1254@ сведения о своих банковских счетах по формам 9ф (Сведения об открытых банковских счетах (вкладах, электронных средствах платежа) в России) и 67ф (Сведения об открытых банковских счетах (вкладах, электронных средствах платежа) в РФ и за рубежом) можно получить в новой версии интерактивного сервиса Личный кабинет физического лица на официальном сайте ФНС России www.nalog.gov.ru

Сведения о своих банковских счетах формируются в формате PDF, XML и подписываются усиленной квалифицированной электронной подписью налогового органа.

Что делать, если в налоговом уведомлении некорректная информация

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы. Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в том числе о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

1) для пользователей «Личного кабинета налогоплательщика» - через личный кабинет налогоплательщика;

2) для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога и формирования нового налогового уведомления налоговый орган не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): пересмотрит ранее начисленную сумму налога, сформирует (при наличии оснований) новое налоговое уведомление с указанием нового срока уплаты налога и направит ответ на обращение налогоплательщика (разместит его в личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налоговой инспекции или контакт-центра ФНС России: 8-800-222-22-22.

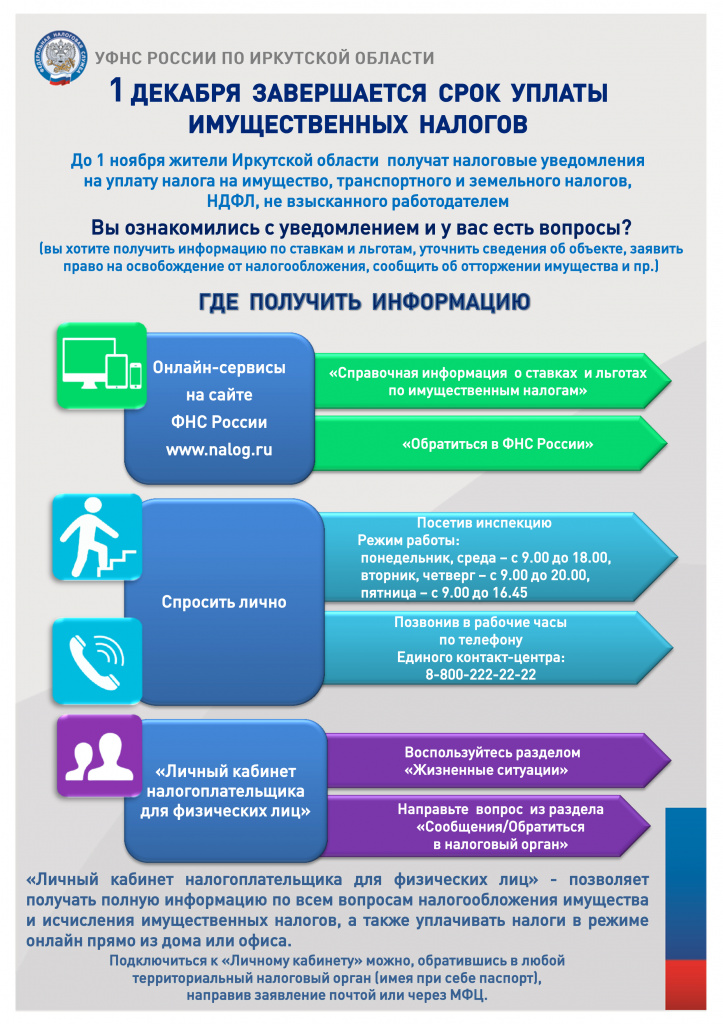

Что делать, если налоговое уведомление не получено

Налоговые уведомления владельцам налогооблагаемых объектов направляются налоговыми органами (размещаются в личном кабинете налогоплательщика) не позднее 30-ти дней до наступления срока уплаты налогов: не позднее 1 декабря года, следующего за истекшим налоговым периодом, за который уплачиваются налоги.

При этом налоговые уведомления не направляются по почте на бумажном носителе в следующих случаях:

1) наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, полностью освобождающих владельца объекта налогообложения от уплаты налога;

2) если общая сумма налогов, отражаемых в налоговом уведомлении, составляет менее 100 рублей, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления;

3) налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и при этом не направил в налоговый орган уведомление о необходимости получения налоговых документов на бумажном носителе.

В иных случаях при неполучении до 1 ноября налогового уведомления за период владения налогооблагаемыми недвижимостью или транспортным средством, налогоплательщику целесообразно обратиться в налоговую инспекцию либо направить информацию через «Личный кабинет налогоплательщика» или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

Владельцы недвижимости или транспортных средств, которые никогда не получали налоговые уведомления за истекший налоговый период и не заявляли налоговые льготы в отношении налогооблагаемого имущества, обязаны сообщать о наличии у них данных объектов в любой налоговый орган (форма сообщения утверждена приказом ФНС России от 26.11.2014 №ММВ-7-11/598@).

Как проверить налоговые ставки и льготы,

указанные в налоговом уведомлении

Налоговые ставки и льготы (включая налоговые вычеты из налоговой базы) устанавливаются нормативными правовыми актами различного уровня:

- по транспортному налогу: главой 28 НК РФ и законами субъектов Российской Федерации по месту нахождения транспортного средства;

- по земельному налогу и налогу на имущество физических лиц: главами 31, 32 НК РФ и нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) по месту нахождения объектов недвижимости.

С информацией о налоговых ставках, налоговых льготах и налоговых вычетах (по всем видам налогов во всех муниципальных образованиях) можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел.: 8-800-222-22-22).

Как воспользоваться льготой,

неучтенной в налоговом уведомлении

Шаг 1. Проверить, учтена ли льгота в налоговом уведомлении. Для этого изучить содержание граф «Размер налоговых льгот», «Налоговый вычет» в налоговом уведомлении.

Шаг 2. Если в налоговом уведомлении льготы не применены, необходимо выяснить относится ли налогоплательщик к категориям лиц, имеющим право на льготы по объектам в налоговом уведомлении.

Транспортный налог

Освобождение от уплаты налога предусмотрено только на региональном уровне – законами субъектов Российской Федерации для определенных льготных категорий налогоплательщиков (инвалиды, ветераны, многодетные и т.п.).

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел.: 8-800-222-22-22).

Земельный налог

Действует федеральная льгота, которая уменьшает налоговую базу на кадастровую стоимость 600 квадратных метров одного земельного участка. Льготой могут воспользоваться владельцы земельных участков, относящиеся к следующим категориям: пенсионеры; предпенсионеры; инвалиды I и II групп; инвалиды с детства; ветераны Великой Отечественной войны и боевых действий; многодетные; другие категории граждан, указанные в п. 5 ст. 391 НК РФ.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) по месту нахождения земельных участков.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел.: 8-800-222-22-22).

Налог на имущество физлиц

Льготы для 16-ти категорий налогоплательщиков (пенсионеры, предпенсионеры, инвалиды, ветераны, военнослужащие, владельцы хозстроений до 50 кв. м и т.п.) предусмотрены ст. 407 НК РФ. Льгота предоставляется в размере подлежащей уплате суммы налога в отношении объекта, не используемого в предпринимательской деятельности. Льгота предоставляется по выбору налогоплательщика в отношении одного объекта каждого вида:

1) квартира или комната;

2) жилой дом;

3) помещение или сооружение, указанные в пп. 14 п. 1 ст. 407 НК РФ;

4) хозяйственное строение или сооружение, указанные в пп. 15 п. 1 ст. 407 НК РФ;

5) гараж или машино-место.

Дополнительные льготы могут быть установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) по месту нахождения налогооблагаемого имущества.

С информацией о налоговых льготах можно ознакомиться в рубрике «Справочная информация о ставках и льготах по имущественным налогам» (https://www.nalog.ru/rn38/service/tax/), либо обратившись в налоговые инспекции или в контакт-центр ФНС России (тел.: 8-800-222-22-22).

Шаг 3. Убедившись, что налогоплательщик относиться к категориям лиц, имеющим право на налоговую льготу, но налоговая льгота не учтена в налоговом уведомлении, рекомендуется подать заявление по установленной форме (приказ ФНС России от 14.11.2017 №ММВ-7-21/897@) о предоставлении льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц.

Если ранее заявление о предоставлении налоговой льготы направлялось в налоговый орган и в нём не указывалось на то, что льгота будет использована в ограниченный период, заново представлять заявление не требуется.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом: через личный кабинет налогоплательщика; почтовым сообщением; путем личного обращения в любую налоговую инспекцию; через уполномоченный МФЦ.

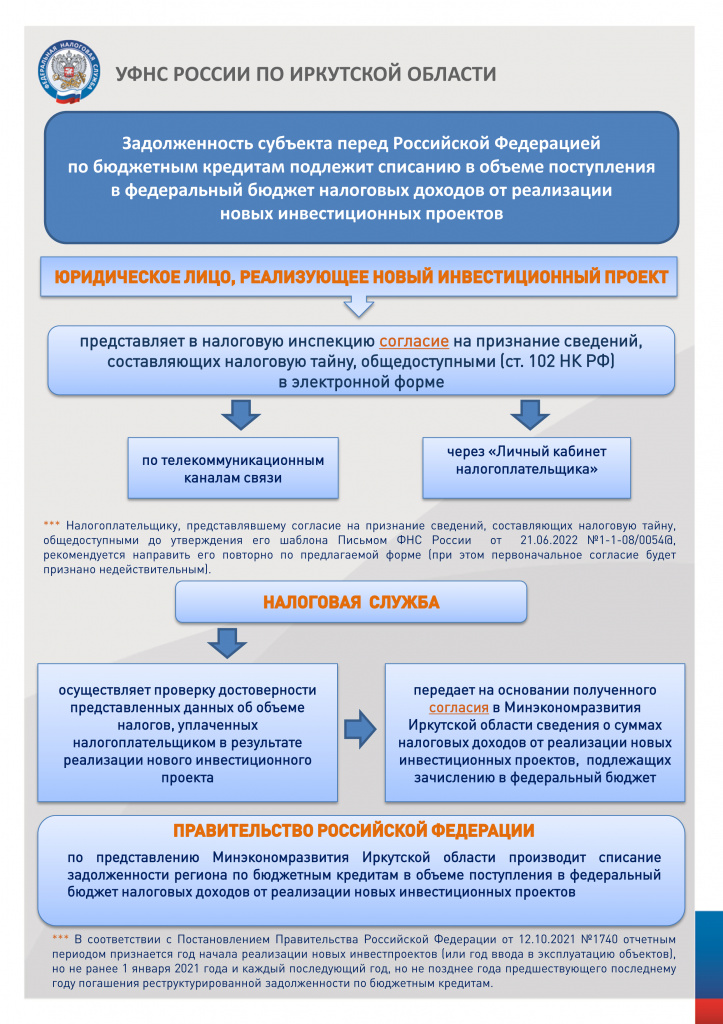

Налоговые доходы от инвестпроектов позволяют Иркутской области снижать задолженность по бюджетным кредитам

Задолженность региона перед Российской Федерацией по бюджетным кредитам подлежит списанию в объеме поступления в федеральный бюджет налоговых доходов от реализации новых инвестиционных проектов (Постановление Правительства Российской Федерации от 12.10.2021 №1740). Однако средства, полученные в виде налогов при осуществлении инвестпроектов, могут быть направлены на погашение бюджетных кредитов лишь при соблюдении установленных процедур.

Организация, реализующая новый инвестиционный проект, должна представить в налоговую инспекцию согласие на признание сведений, составляющих налоговую тайну, общедоступными (ст. 102 НК РФ). Сделать это нужно в электронной форме - через «Личный кабинет налогоплательщика» или по телекоммуникационным каналам связи. Налогоплательщику, представлявшему такое согласие до установления его шаблона письмом ФНС России от 21.06.2022 №1-1-08/0054@, рекомендуется направить его повторно по предлагаемой форме (при этом первоначальное согласие будет признано недействительным).

Налоговая служба осуществляет проверку достоверности представленных данных об объеме налогов, уплаченных налогоплательщиком в результате реализации нового инвестиционного проекта. Затем, на основании полученного от налогоплательщика согласия передает сведения о суммах налоговых доходов от реализации новых инвестиционных проектов, подлежащих зачислению в федеральный бюджет, в Минэкономразвития Иркутской области.

Правительство Российской Федерации по представлению Минэкономразвития Иркутской области производит списание задолженности региона по бюджетным кредитам в объеме поступления в федеральный бюджет налоговых доходов от реализации новых инвестиционных проектов. В соответствии с Постановлением Правительства Российской Федерации №1740 отчетным периодом признается год начала реализации новых инвестпроектов (или год ввода в эксплуатацию объектов), но не ранее 1 января 2021 года и каждый последующий год, но не позднее года предшествующего последнему году погашения реструктурированной задолженности по бюджетным кредитам.

| Что такое налоговое уведомление и как его исполнить

Обязанность по ежегодному исчислению для налогоплательщиков - физических лиц транспортного налога, земельного налога, налога на имущество физических лиц и НДФЛ (в отношении ряда доходов, по которым не удержан НДФЛ) возложена на налоговые органы (п. 2 ст. 52 НК РФ). В связи с этим налоговые органы не позднее 30 дней до наступления срока уплаты по вышеперечисленным налогам направляют налогоплательщикам - физическим лицам налоговые уведомление для уплаты налогов. Форма налогового уведомления утверждена приказом ФНС России от 07.09.2016 №ММВ-7-11/477@ и включает сумму налога, подлежащую уплате, сведения об объектах налогообложения, налоговой базе, сроке уплаты налога, а также сведения, необходимые для перечисления налога в бюджетную систему Российской Федерации (QR-код, штрих-код, УИН, банковские реквизиты платежа). В случае, если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление не направляется, за исключением случая направления налогового уведомления в календарном году, по истечении которого утрачивается возможность направления налоговым органом налогового уведомления. Налоговое уведомление может быть направлено налогоплательщику по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика. В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма. Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумажном носителе под расписку в любом налоговом органе либо через многофункциональный центр предоставления государственных и муниципальных услуг на основании заявления о выдаче налогового уведомления. Налоговое уведомление передается налогоплательщику (его законному или уполномоченному представителю либо через многофункциональный центр предоставления государственных и муниципальных услуг) в срок не позднее пяти дней со дня получения налоговым органом заявления о выдаче налогового уведомления (форма заявления утверждена приказом ФНС России от 11.11.2019 №ММВ-7-21/560@) Налоговое уведомление за налоговый период 2021 года должно быть исполнено (налоги в нём оплачены) не позднее 1 декабря 2022 года. |  |

|

Информационное сообщение

отдела работы с налогоплательщиками

Межрайонной ИФНС России № 16 по Иркутской области

01.04.2022 г. Иркутск

ФНС России разъяснила, как заплатить налог по УСН в 2022 году

Председатель Правительства РФ Михаил Мишустин подписал постановление от 30.03.2022 №512 об изменении сроков уплаты УСН для отдельных отраслей.

В соответствии с документом на шесть месяцев продлеваются:

- срок уплаты налога по УСН за 2021 год;

- срок уплаты авансового платежа по УСН за первый квартал 2022 года.

При этом в новые сроки необходимо уплатить не всю сумму налога или авансового платежа, а одну шестую часть, начиная со следующего месяца после перенесенного срока уплаты соответствующих налогов (авансовых платежей). Далее налогоплательщики уплачивают ежемесячно по одной шестой части суммы до полной уплаты налога или авансового платежа.

Таким образом, сроки уплаты налога, уплачиваемого в связи с применением УСН, за 2021 год переносятся: для организаций с 31 марта на 31 октября 2022 года; для ИП с 30 апреля на 30 ноября 2022 года.

Также срок уплаты авансового платежа по УСН за первый квартал 2022 года переносится для организаций и ИП с 25 апреля на 30 ноября 2022 года.

Продление сроков уплаты касается организаций и ИП, осуществляющих отдельные виды экономической деятельности. Полный перечень приведен в приложении к постановлению.

Актуальные сведения о коде основного вида деятельности организации или ИП содержатся в выписке из ЕГРЮЛ или ЕГРИП (подраздел «Сведения об основном виде деятельности» раздела «Сведения о видах экономической деятельности Общероссийскому классификатору видов экономической деятельности»).

Получить такую выписку можно на сайте ФНС России с помощью сервиса «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» и «Прозрачный бизнес».

Указанная информация доведена по системе налоговых органов письмом ФНС России от 31.03.2022 № СД-4-3/3868@.

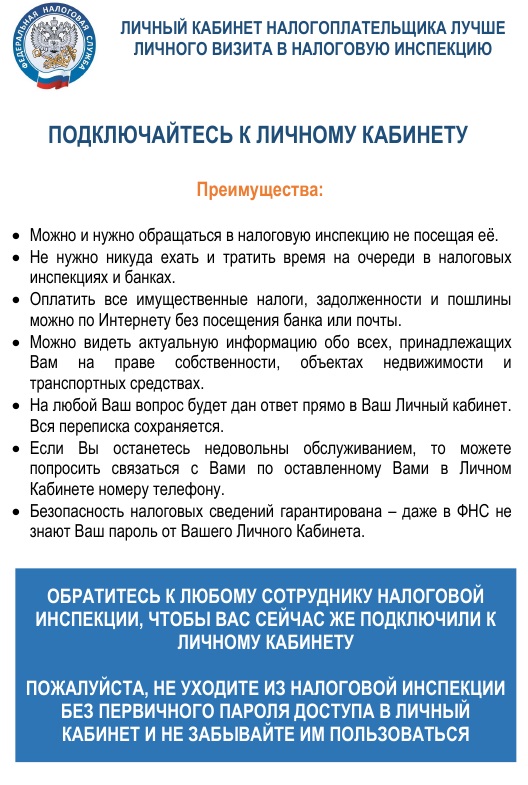

Доступ в личный кабинет

Личный кабинет налогоплательщика для индивидуальных предпринимателей

- Военный комиссариат Эхирит-Булагатского, Баяндаевского, Боханского и Осинского районов

- Специалисты военно-учетных столов (ВУС) сельских поселений Боханского муниципального района.

Новости

28-29 июля местами по области ожидается высокая 4 класса и чрезвычайная 5 класса пожароопасность лесов.

Прогноз погоды на сутки с 20 часов 27 июля до 20 часов 28 июля

По области: переменная...

27 июля 2024 11:34

В Управление Росреестра поступают обращения от жителей Иркутской области, которые попали в неприятную ситуацию, связанную с правами на недвижимость. Дело в том, что при покупке участка и дома в садоводстве пр...

25 июля 2024 16:56

26 июля местами по области ожидаются грозы, в южных, верхнеленских районах, на севере Катангского района, по южной, средней части оз. Байкал ливневые дожди, днём при грозах порывы северо-западного ветра 15-18 м...

25 июля 2024 15:42